今すぐお金が欲しいときの調達方法!即日融資やそれ以外の方法を解説

どのようにお金を工面したら良いのかわからず、必要なタイミングでお金が足りないという経験をした方も多いのではないでしょうか。

本記事では、今すぐお金が欲しいときの資金調達方法や融資を受ける際の注意点などについてみていきます。

お金が必要なタイミングはどんなとき?

お金が必要なタイミングには、予定していた出費と想定外の出費の2種類があるでしょう。それぞれの場合で対処法が異なるため、それぞれのタイミングを知りましょう。

予定していた出費

出費が予期できるタイミングとしては、次のようなものがあります。

- 税金や保険料

- 事業立ち上げ当面の間の費用

- 旅行や帰省の旅費

- 車検

- 家賃更新料

- 学費

- 結婚式の費用 ・引っ越しの費用

ライフイベントで必要となる出費はある程度予想できるものの、慢性的にお金が足りなければ、必要な資金を用意できません。予想していてもお金が用意できなかったという場合には、継続して行える対策を講じることが大切です。

想定外の出費

想定外の出費が必要なタイミングには、次のようなものがあります。

- 医療費

- 事故やトラブルの際の賠償金・罰金

- 家電・設備や家具などの故障・破損したときの修理買い替え・ 処分費用

- 結婚式のご祝儀・葬儀の香典

- 車の故障 ・住居の修繕

想定外の出費でもある程度のお金が必要です。そのまま放置できないケースが多いため、一時的にお金を調達する方法を考えましょう。

今すぐお金が欲しい時の代表的なお金の調達方法

ここでは、お金がすぐに欲しい場合の調達方法をみていきます。それぞれの特徴を把握し、お金を調達しましょう。

クレジットカードのキャッシング

キャッシング枠のあるクレジットカードを持っている場合は、審査を受けずに近くのATMやネットバンキングなどを利用してお金を簡単に引き出せます。ただし、キャッシング機能を使用した場合、金利が発生する点は知っておきましょう。

消費者金融の利用

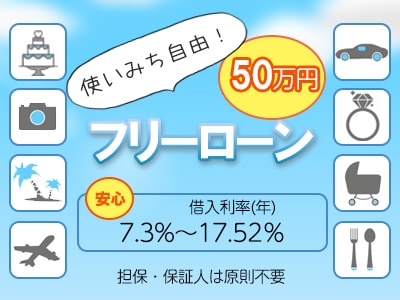

消費者金融系のカードローンの中には、申し込みから借入まで最短即日で融資を受けられるものもあります。そのため、急な出費などでお金が必要になった方が利用するケースも多いといえます。

銀行系のカードローン

銀行系のカードローンの中には即日融資が可能な金融機関はあります。しかし、多くの金融機関では数日かかるケースが多いなど、消費者金融よりも審査に時間がかかる傾向にあります。

消費者金融と銀行系のカードローンの違いを詳しく知りたい方は、次の記事をご覧ください。

内部リンク: https://www.nichidensya.co.jp/useful/consumar-loan/393/

買取業者やオークションを利用

質屋などの買取業者やリサイクルショップで不用品を売却すれば、すぐにお金を得られます。また、フリマアプリであれば、自分では価値を感じていないものでも高く売却できる可能性があります。

ただし、フリマアプリは売却してから入金されるまでに時間がかかるケースもあるため、即時性は低いといえるでしょう。

即日払いのアルバイトをする

即日払いのアルバイトでは、次のような仕事内容が代表的です。

- コールセンター

- サンプリング

- ポスティング

- 交通量調査

- 工場 ・引っ越し

すぐにお金が必要な場合には、即日払いのアルバイトを検討してみましょう。

副業でお金を稼ぐ

副業は、自分のペースで働きやすい在宅ワークなどもあります。空いた時間でお金を得られるため、長期的にお金を得たい場合は副業も選択肢の一つといえるでしょう。

ポイントサイトで稼ぐ

ポイントサイト内でアンケートに回答したり、ポイントサイト経由でオンラインショッピングを行ったりすることでポイントを獲得できます。獲得したポイントは現金などに交換でき、スマホでも稼ぎやすい手段である点はメリットです。

ファクタリング

ファクタリングは売掛債権を利用して資金調達を行う方法です。売掛債権をファクタリング会社に売却することで、売掛金の期日より前に資金調達が可能となります。そのため、資金繰りの改善に使われます。

クラウドファンディング

金融機関からの資金調達が厳しい場合にできる方法の一つとして、クラウドファンディングが挙げられます。インターネット上でお金を集め、さまざまな目的で利用できることに加え、計画や資金の使い道に賛同した方からの支援金を受けられます。

しかし、資金が集まるまで時間がかかり、想定している金額が集められない場合もある点は知っておきましょう。また、出資に対して、リターンを設定する必要もあります。

無職やフリーランスの人の資金調達方法

無職やフリーランスの資金調達方法では、国や自治体の公的融資制度の利用で調達する方法があります。ここでは、それぞれの制度の特徴などをみていきましょう。

無職で不動産担保ローンの利用を検討している方は次の記事をご覧ください。

内部リンク:https://www.nichidensya.co.jp/useful/real-estate/2076/

公的融資制度の貸付対象者と特徴

公的融資制度の貸付対象者は低所得層、失業者、年金受給者、生活困窮者の方です。厚生労働省や財務省が管轄しているため、生活に困っている場合でも借入しやすい仕組みとなっています。

保証人がいれば無利息や低金利で借入が可能です。ただし、民間金融機関よりも厳しく審査されるため、融資を受けるまで1週間~1カ月ほどかかる場合があり、即時性は低いといえるでしょう。

生活福祉資金貸付制度(生活費)

貸付対象者は低所得者世帯、障害者世帯、高齢者世帯に限定されます。窓口は市区役所、町村役場です。一時的にお金がない場合など生活費に困っている場合、申請すれば一時的な生活費を借りられる場合があります。また、一時的にお金がなく生活が苦しい場合、次の表のように総合支援資金でお金を借りられるケースもある点は知っておくと良いでしょう。

総合支援資金の分類

| 分類 | 資金用途 | 限度額 | 返済期限 | 利子 |

| 生活支援費 | 生活再建に必要となる生活費 | ・月15万円以内(単身世帯) ・月20万円以内(複数世帯) | 据置期間(返済が始まるまでの期間)経過後10年以内 | ・連帯保証人ありは無利子 ・連帯保証人なしでは年1.5% |

| 住居入居費 | 敷金・礼金といった賃貸契約に必要となる費用 | 40万円以内 | ||

| 一時生活再建費 | 一時的に必要となる生活費以外の費用 ・技能習得に必要となる経費 ・滞納している公共料金の費用 ・債権整理を行う際に必要となる費用 | 60万円以内 |

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/hukushi_kaigo/seikatsuhogo/seikatsu-fukushi-shikin1/kashitsukejoken.html.(参照 2024-04-10).

緊急小口資金:1週間で最大10万円

緊急小口資金は1週間で最大10万円が借りられる制度です。

| 貸付限度額 | 最大で10万円 |

| 金利 | 無利子 |

| 据置期間 | 借入日から2カ月間 |

| 返済期限 | 据置期間経過後1年以内 |

| 担保・保証人 | 不要 |

分割で返済しても無利子で返済時の負担が少ない点はメリットといえます。

求職者支援資金融資:職業訓練中の人対象で最大120万円

ハローワークが主催する職業訓練のハロートレーニングを受けている場合に利用できる制度です。借りられる金額は世帯人数で異なります。

| 貸付限度額 | 上限月額5万円または10万円×受講予定訓練月数※配偶者などの有無で上限額が変動 |

| 担保・保証人 | 不要 |

| 金利 | 年3.0% |

https://www.mhlw.go.jp/bunya/koyou/kyushokusha_shien/dl/kyusyokusya04.pdf. (参照 2024-04-10).

担保・保証人がなく低金利での借入が可能です。

善意銀行:無職でも最大10万円

ボランティアで成り立っている組織で、金銭や物品を審議により必要な方に配分しています。借入できる金額は自治体によって異なるものの、1~10万円の融資が行われるケースが多くなっています。

生活困窮者自立支援制度:仕事・住居がない人が対象

仕事や住居がなく、困窮している場合に生活再建を行えるようにサポートしてもらえる制度です。直接融資を受けられるわけではないものの、家賃給付や宿泊場所を用意してもらえるため、生活費の負担を軽減できます。

公的融資制度(事業資金)

事業資金の場合、日本政策金融公庫で融資を受ける方法があります。どのような制度が利用できるのかみていきましょう。

一般貸付:起業・開業から1年目、個人事業主でもOK

一般貸付は起業資金として利用するケースが多い融資制度です。

| 運転資金 | 設備資金 | |

| 融資限度額 | 4,800万円 | 4,800万円 |

| 返済期間 | 5年以内 | 10年以内 |

| 据置期間 | 1年以内 | 2年以内 |

https://www.jfc.go.jp/n/finance/search/jiyusij_m.html. (参照 2024-04-10).

返済期間や担保の有無で金利が異なります。

マル経融資:小規模事業対象で最大2,000万円まで

従業員20名以下の法人や個人事業主が経営の改善に必要な資金を借入できる制度です。申し込みには商工会議所などで、経営指導を原則6カ月以上受けてから推薦をもらう必要があります。

| 融資限度額 | 2,000万円 |

| 金利 | 1.25%(2024/4/1現在) |

| 返済期間 | 運転資金7年以内(据置期間1年以内) 設備資金10年以内(据置期間2年以内) |

| 担保・保証人 | 不要 |

https://www.jcci.or.jp/support/financing/marukei/index.html. (参照 2024-04-10).

低金利で融資が多額の融資が受けられる点が特徴です。

地方自治体の融資制度も選択肢に加えよう

地方自治体は起業家や事業者のサポートを行い、資金調達のハードルを下げ起業促進を図ることを目的に融資制度を設けています。住んでいる自治体の融資制度の利用も検討しましょう。

融資を受ける際のポイント

ここでは、融資を受ける際のポイントをみていきましょう。

クレジットカードの現金化は避ける

現金化の代表的な方法の一つには、ショッピング枠を使用して購入した商品を買取業者などに買い取ってもらう「買取方式」があります。また、キャッシュバック特典付き商品をカードで購入し、商品とキャッシュバッグ式の現金を受け取る「キャッシュバック方式」があります。

現金化は規約違反になるリスクがあるため、利用分の一括返済が求められたり、カードの強制解除という事態に陥ったりする可能性が高いといえるでしょう。また、犯罪に巻き込まれるリスクもあるため、資金調達の方法としては推奨できません。

非正規の業者からお金を借りない

貸金業者登録を行っている金融会社は、金融庁が定めている貸金業法に則っているため、本人確認や審査が必ず行われます。一方、非正規の業者からお金を借りた場合は、法外な利息・手数料を請求されるケースが多いため、借りる前に事業者をしっかりチェックすることが大切です。

借入金額を無理なく返済できる計画を立てる

返済計画を立てずに借入を行うと、返済が困難な状態に陥りやすくなります。そのため、返済計画を立ててから借入を行いましょう。

金融機関によっては、借入を行う前にシミュレーションを実施できるケースもあり、実際の返済計画を立てるためにも利用することを推奨します。

まとめ

お金が慢性的に不足する場合は、日頃のライフタイルの改善を考える必要があります。副業で収入を増やす、必要性が低いものは購入せず無駄な支出を減らすなどの対策を行いましょう。

対策を行ってもお金が足りない場合には、資金を借りて用意する必要があるものの、融資には条件や審査が設けられています。また、借りても返済が必要になるため、返済計画を立て借入を行いましょう。